こんにちは!

今回は保険の見直しについて書きます。

節約をするには、月に必ずかかるお金【固定費】を見直すことがとても重要になることは多くの方がご存知だと思います。

私は保険を見直しして、月に約31,000円、年間で約41万円も節約に成功しています!

それもこれもFPさんのおかげ…♡

そして自分自身保険についてかなり勉強しました。子供をもつ親として自分にぴったりな保険をみつけるため。

参考にした本はこちら↓ おすすめ

そして絶対自分が学ぶことは必要ですが、たくさんある保険商品の中から自分にあった保険を選ぶのは困難だと思います。実は不要な保険にはいってしまうかも。

この記事を最後まで読めば

- なぜ保険の見直しは必要なのか

- どんな保険が必要なのか

- 貯蓄型と掛け捨て、どちらが良いのか

- 我が家が月5万円も節約になった理由

- どんな保険が良いのかわからない…そんな時の対策!

保険を見直すきっかけにしよう!

↓↓

保険の見直しはなぜ必要?

若いときに契約すると保険料は低いんでしょ?

だったら独身の時に入ったままの保険でいいんじゃない?

なーんて思いませんか?

実際、同じ商品と保証内容であっても、年齢が若い方が保険料は安くなります。

若い方が病気になる確率は下がるもんね。

ではなぜ保険は見直しが必要なのか…。

それはずばり、ライフスタイルの変化や時期によって必要な保証が変わってくるから!

そして、保証内容なんか忘れちゃいません?笑

“実はその保証、今の自分にはいらないかった。”なんて事もあるかもしれません。

いらない保証にいつまでもダラダラと毎月お金を払うなんてもったいないですよね。

なので!

『結婚した』『子供が生まれた』『子供が2人になった』『離婚した』『仕事をやめて専業主婦になった』など、ライフイベントに変化があったタイミングで見直すようにしましょう!

保険の役割を知ろう!

保険は“万が一の大きな損失”に備えるもの!

損失が小さく済むものでしたら、毎月保険料を支払うより貯蓄で備える!

これが大前提にして、民間の保険の加入を考える必要あり。

でもその前に、会社員の方は毎月お給料から『健康保険料』が天引きされていませんか?

これは、公的な医療保険料なのです。民間の保険にないらなくても、すでに医療保険に加入していてちゃんと保険料を払っているのです。

日本は公的保険が充実!これを最大限利用しよう!

①国民皆保険

日本は『国民皆保険』という制度があります。会社員も自営業者やフリーランスの人も高齢者も子供も、加入する保険は違えど全ての国民が公的医療保険に加入できるのです。

原則自己負担は3割になります。

②高額医療制度

そして何より高額医療制度もあります。

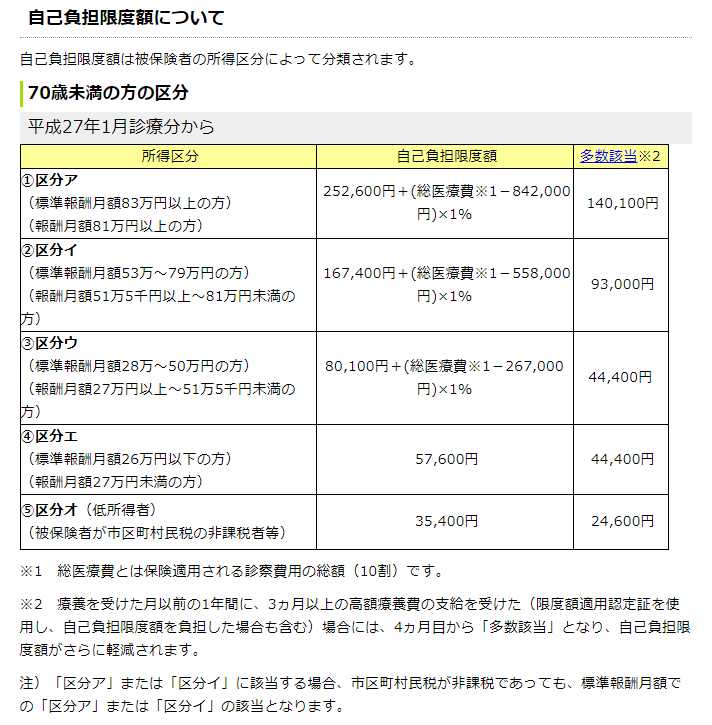

高額医療制度…同じ月(1日〜末日)にかかった医療費の自己負担額が高額になった時に自己負担限度額(所得による)を超えた分が後で払い戻される。

例えば私の場合だと

ケガで入院して100万円の医療費がかかった→3割負担のため30万円の請求!→高額医療制度を利用して21万3千円キャッシュバックされたよ!→実質支払った金額は8万7千円になった!

と簡単に計算した場合ですが、こうなるのです。

引用:全国健康保険協会

私の場合は上記表の区分ウに該当します。

なので、どんなに医療費が高額になろうと上記表の料金以上はかからないのです。

差額ベッド代とか入院中の食事料とかは含みませんよ。

一度はお金を払わないといけないためまとまったお金は必要になりますが、そのうちお金は戻ってきます。

事前に医療費が高額になるとわかっている場合は、事前に申請したら【限度額適用認定書】を受け取ることができて、立て替える必要をなくすることもできます。

③加入している健康保険組合によっては給付金もある!

会社員や公務員が介入している健康保険であれば、【傷病手当金】や【出産手当金】といった給付金を受け取れる可能性があります。

保険は大きく3分野に分かれる!

民間の保険は大きく分けて3つです。

- 生命保険…死亡や高度障害に万が一なってしまった時にまとまった一時金を受け取れる(残された家族のため)

- 損害保険…自動車保険や火災保険、地震保険など、思わぬ事故が災害に備える保険

- 医療保険…手術や長期入院など、大きな医療費に備える保険

①生命保険

万が一に備える保険です。加入者が死亡または高度障害になってしまったとき、残された家族のための保険。

小さいお子さんなどがいる場合、一家の大黒柱がいなくなってしまったら、子供達の将来にかかるお金にも困ります。

学費などなど…家族に残すための保険です。

生命保険の中でもいろいろな種類があり

- 定期保険…設定期限があり、その期限内に加入者が死亡した場合に保険金がおりる掛け捨て型の保険

- 終身保険…一生涯保証が続き、死亡したら保険金がおりる。一生支払いつづける必要があるが、定年までに払い終えるプランもあり、その場合は月々の保険料が高くなる。

- 養老保険…設定期間があり、その期間内に死亡したら保険金を受け取れて、生存していたら満期保険金を受け取ることができる。貯蓄型のもの。

- 収入保障保険…死亡したら保険期間満了時まで年金が受け取ることができる。

②損害保険

災害や事故が起きた時に備える保険で、車を使用する限りは『自動車保険』が必要だし、

賃貸でも持ち家でも『火災保険』は必要。必要であれば『地震保険』も。

その他ですと、旅行中のケガや病気、物損に備える『旅行保険』や思わぬ事故や入院に備える障害保険といった商品もあります。

③医療保険

手術や長期入院を必要とする大病やケガをした場合に、かかる医療費が大きくなってしまった場合に備える保険です。

外来や日帰り手術などといったものにも保険金がでるものもあります。

あと、日本人の死因として多いのが、【悪性新生物(がん)】【心疾患】【脳血管疾患】がここ数年上位を占めています。

ちなみに、2021年は1位【悪性新生物(がん)】2位【心疾患】3位【老衰】とのこと。4位に【脳血管疾患】ですね。

医療が発達してきた現代で救命率がぐんとあがっているものの、やはり1位にはガンという結果。

そこに備えるのは『がん保険』です。

じゃぁ必要な保険は何?

保険は“万が一の大きな損失”に備えるもの!

損失が小さく済むものでしたら、毎月保険料を支払うより貯蓄で備える!

←こちらの本を参考にして必要な保険を考えました!とてもわかりやすい!

ここまでで公的医療保険が充実していることがわかり、それを踏まえた中で私が必要と思うものは

火災保険と自動車保険!これは低確率でも起きたら大損失ですよね。まぁ家がある人、車を持っている人ならほとんどが加入している保険ですね。

それ以外だと、生命保険のみ!です。

1.火災保険が必要な理由

火災は”万が一の大きな損失”だからです。

自分の家だけでなく、周囲のお家への損害や賠償金など、起きてしまったら膨大な損失。

それに備えよう!賃貸でも一軒家でも。

というか、家のある人だったらきっとみんな加入してる。

2.自動車保険が必要な理由

これもまた起きてしまったら、”万が一の大きな損失”だからです。

もし物損事故や死亡事故を起こしてしまった…これも数千万〜数億の損害になるかも!

これも車もっている人ならみんな加入してるよね?

ですが車両補償は必要ないかも!

私は、豪快に自宅のコンクリート壁に車体を擦ったことがあるのですが、この時も保険を使いませんでした。

なぜなら、保険使うと等級が下がってしまい、結果のちに保険料がUPしてしまいコスパ悪い!

ちょっとした傷なら貯金を使おう。

こういった理由から車両保険はつけなくても良さそう!

3.生命保険が必要な理由

これは、まだ養わなければならない子供がいる場合に必要だと思います。

『子供がいない』もしくは『子供いるがもう成人して手を離れている』といった場合は不要かもしれません。

なぜなら、死亡したときに保険金がおりるため、死亡した後にお金を残す必要がある人が加入する保険だから。

子供達の生活費や進学費用などお金がこれからかかるのに、一家の大黒柱がいなくなってしまった…

そんな時はお金に困ってしまうことが考えられるため、家族のために生命保険に入っておいた方が良いでしょう。

なので、子供が成人する時までの掛け捨ての保険がいいでしょう。

4.医療保険やがん保険が不要な理由

これは、公的な健康保険でほとんど解決するからです。

前半で言ったように、高額医療制度で限度額以上の医療費はかからないとわかったから。

ただし、立て替える必要があるのでる程度の貯金は必要です。その貯金が貯まるまで加入しておくというのはアリかもしれません。

がん保険に関しても、若いうちから貯金をしていればよいと思います。

病気にならなかったら自分の資産になりますしね。

5.その他の保険が不要な理由

学資保険

学費を貯めるための商品です。

お勧めしない理由は利回りが悪く、学費をためるなら投資信託とかのほうが溜まる。

医療保障とかつけるとさらに保険料が高くなる。そもそも、子供の医療費については自治体で助成制度がありませんか?

私の住んでいる地域では小学生まで無料です。2024年4月からは中学生まで、2025年4月からは高校生まで無料になる予定です。

そういう保証があるならなおのこと、必要ない保険かなと思います。

みかんも長男が加入していましたら、解約して戻ってきたお金は全て投資信託に回しました。

住宅ローンを組んでいて、団体信用保険に加入していた場合

このような場合は、住宅ローンが免除になったり、ガンや脳血管疾患で働けなくなった場合の補償もついているものが多いです。

貯蓄型保険か掛け捨てか…どっちが良い?

掛け捨てと貯蓄型どっちがいいんだろう?掛け捨てって、払ってるお金戻って来ないんでしょ?

だったら満期迎えてお金もらえるなら得じゃないかな!

なーんて思ったらダメです!!!!

保険は掛け捨てで良い!

保険と貯蓄は別にして考えるのが◎

なぜなら、保険の返礼率は今は良くないから。

でも保険料払って貯金もできるなんてお得じゃない?

なんてことはありません。

保険料を払った分と同じ金額が戻ってくるというわけではないので、貯金をしたいなら別で貯金をした方がいいですよね。

投資信託で運用した方がいいし、月々の保険料も安くなる。

我が家の保険料が月3万円安くなった理由

まず我が家は夫婦が支払っていた保険はこちら↓

夫:生命保険(掛け捨て死亡保証のみ)→月々3,800円

私:医療保険(貯蓄型)→ 月々10,000円

長男:学資保険(医療保障付き)→月々35,000円

長女・次女:なし

※端数省略しています

総額:48,800円

毎月これを払うのしんどかった…

ただ、学資保険で子供のための貯金として考えていて、お金を安定して貯めれている満足感はあった。

でも子供いるのに自分の死亡保証は入っていないし、貯蓄型の保険も意味があるのかよくわかっていなかった。

なので、なにが良いのか悪いのかはわからず漠然のこのままで良いのか…?

と不安感がありました。

そこで思い切って、FPさんに相談してみました!

いろいろ不安に思っていることを聞いてもらいました。

私が伝えたのは…

- (当時は)借金があり手元の貯金がなかったため、病気になった時に掛け捨ての死亡保険だけでは不安

- 子供2人(相談当時)がいるので、死亡保険はどのくらいに設定するべきか

- 学資保険の支払額が多いため負担に感じているが、貯めれている満足感はある

- 貯蓄型の医療保険も、満期で返戻あるものの必要性があるのか

(日帰り手術の際に保険金申請しておりたけど、かなり少額で毎月1万円支払っているのに意味あるのかと疑問だった)

といったところです。

これを相談した結果、がこちら

夫:生命保険(特定疾病保障あり)→ 月々7,000円

私:生命保険(特定疾病保障あり)→月々7,700円

総額:14,700円になりました。

月34,100円、年間409,200円の節約になりました!!

住宅ローンの団信にも医療保障ついているため、死亡保証メインのもののみにしました。

そして月々の支払額を減らして借金返済と貯金にまわしました。

子供の貯金に関しては、学資保険を解約した分の返戻金を含めてジュニアNISAで運用する事にしました。

自分にはどんな保険がいいのかわからない…そんな時は!

いろいろな保険会社にたくさんの商品…。自分にあった保険がわからないときはどうしたらいいの…?

そんな時は…

難しいことは考えずに相談してみましょう!

その道のプロで、保険相談専門にしてくれている企業もあります。

私も利用させていただいていて、相談するにはおすすめの窓口がこちらです。

ファイナンシャルプランナー(FP)さんが話を聞いてくれて、自分に合った保障プランを教えてくれます。

私が利用したのは『保険見直しラボ』!

ショップ型ではなく訪問型なので、自宅など自分の希望するところに訪問してくれます。

もちろんオンライン相談もあり!

小さなお子さんがいるかたが外出が面倒なかたにオススメ!

無料だし、いまなら相談+面談後のアンケート回答でプレゼントがもらえちゃう♪

悩むくらいなら気軽に相談してみちゃおう♪

まとめ

結婚・妊娠・出産・離婚・マイホーム購入…などなど

ライフイベントを迎えたかたはそのタイミングで保険は見直しておくべきです!

そうでない人も、自分の保険に不安があったり、保険料もっと安くならないか…など

疑問や不安に思っている人は、プロに相談して保険を見直してみましょう!

読んでいただきありがとうございます…♡

コメント